GUIDE DES SCPI : SOCIETES CIVILES DE PLACEMENT IMMOBILIER

Sommaire

Qu’est-ce qu’une SCPI ? Définition et fonctionnement

Les sociétés civiles de placement immobilier (SCPI) permettent aux investisseurs de devenir copropriétaires d’un parc immobilier. Ainsi, un ensemble de particuliers est propriétaire d’un ensemble d’immeubles gérés par des professionnels. Concrètement, en achetant des SCPI, vous devenez associé, propriétaire de parts d’immeubles et touchez des loyers.

Ce ne sera pas forcément du résidentiel comme quand vous achetez un appartement locatif. Plus généralement on trouve des SCPI en immobilier d’entreprise (commerces, bureaux, santé, entrepôts, etc.) Il existe plus de 200 SCPI investies sur des marchés différents.

Les SCPI sont particulièrement à la mode depuis quelques années, mais les premières SCPI sont apparues dans les années 70 ! Ce n’est finalement pas un phénomène de mode.

Comment fonctionne une SCPI ?

Une société de gestion collecte de l’argent auprès de particuliers (vous) et achète un parc immobilier. Les biens sont savamment choisis et achetés par les professionnels, puis gérés : mise en location, entretien, paiement des taxes, etc.

En tant qu’investisseur dénommé « associé », vous n’avez donc quasiment rien à faire, vous vous contentez de recevoir les loyers net de frais et de taxe foncière (et les bulletins d’information et rapports annuels) !

Règlementairement, sachez que le fonctionnement des SCPI est régi par l’Autorité des Marchés Financiers (AMF) qui délivre les agrément aux sociétés de gestion et veille à la bonne information des investisseurs.

Par ailleurs, les sociétés de gestion de SCPI sont également encadrées par un conseil de surveillance qui représente l’ensemble des associés, un commissaire aux comptes qui contrôle et certifie les comptes annuels de la SCPI et un expert immobilier qui évalue les actifs immobiliers.

Les catégories de SCPI

Il existe plus de 200 SCPI et on peut les regrouper en 3 grandes catégories :

- SCPI de rendement : la principale source de revenu de l’investisseur sera le loyer. Ce sont les SCPI les plus courantes.

- SCPI de plus-value : aussi appelée SCPI de valorisation ou de capitalisation. Concrètement, la société de gestion achète de l’immobilier résidentiel avec décote, et vise à réaliser des plus-values à long terme pour revaloriser régulièrement le prix des parts. Il peut y avoir également versement de dividende exceptionnel.

- SCPI fiscale : SCPI de défiscalisation de type Pinel, Denormandie, Malraux ou de déficit foncier.

Les avantages des SCPI par rapport à l’immobilier locatif en direct

Avec tous ces atouts, la SCPI est souvent présentée comme « le 1er investissement idéal » :

- Ticket d’entrée faible : vous pouvez acheter des SCPI avec seulement 500 € d’investissement. Donc pas besoin d’un gros budget, l’immobilier pierre-papier est accessible à tous !

- Bonne diversification : vous serez propriétaire d’une part d’un parc d’immeubles répartis géographiquement et sectoriellement en logements, commerces et bureaux. Le risque est dilué, plutôt que de faire « all-in » (= tout miser) sur un seul bien immobilier avec un seul locataire.

- Pas de soucis de gestion : le gérant de la SCPI se charge de la recherche et de la gestion des locataires, des travaux, de la fiscalité, etc.

- Bonne liquidité : en assurance-vie, vous vendez en 1 clic : la liquidité est garantie par l’assureur. Hors assurance-vie, la vente d’une SCPI prend habituellement 1 mois : vous devez renseigner un formulaire de rachat de parts pour vendre tout ou partie de vos SCPI. Alors qu’avec un bien locatif, la vente s’étire sur au moins 3 mois et avec beaucoup plus de démarches administratives (diagnostics obligatoires, signature d’une promesse de vente puis acte authentique devant notaire, etc.) De plus, les SCPI sont plus souples : vous pouvez décider de vendre quelques parts alors que vous ne pouvez pas décider de ne vendre qu’un morceau de votre appartement.

- Bon rendement sans effort : 4,45 % en moyenne en 2021 (et +7,50 % de revalorisation du prix des parts en moyenne sur 5 ans). Mais le marché est assez inégal : certaines SCPI ont un rendement autour de 3 %, alors que d’autres SCPI sont historiquement autour de 6 % de rendement annuel.

Comment choisir ses SCPI ? La meilleure SCPI ? Les critères de choix

Pour investir dans une SCPIvous devrez tenir compte de plusieurs critères qualitatifs et finanicers :

Les critères qualitatifs pour évaluer les SCPI

- Catégorie : SCPI de rendement, de plus-value, ou fiscale. Selon vos objectifs, vous préférerez l’une ou l’autre de ces catégories de SCPI. Sachez que la SCPI de rendement est la plus courante.

- Composition du parc immobilier : répartition géographique (Paris, province, étranger), mais aussi type d’activité (marché résidentiel / commerces / bureaux / spécialisé / diversifié). Le comportement de vos SCPI ne sera pas le même selon les cycles économiques. Sachez que vous pouvez connaître l’adresse de vos immeubles, et les voir concrètement en photo ou sur Google Maps.

- La société de gestion : achetez des SCPI d’une société de gestion reconnue. Tenez compte de son ancienneté dans le métier et de sa réputation.

- Le label ISR : l’Investissement Socialement Responsable (ISR) est peut-être important pour vous ? Dans ce cas, investissez sur l’une des 20 SCPI qui ont obtenu le label ISR. En pratique, ce sont des SCPI particulièrement vigilantes sur la performance énergétique du parc immobilier, le confort des locataires, le niveau d’émissions de gaz à effet de serre et la gestion de la chaîne d’approvisionnement.

Les critères financiers pour évaluer les SCPI

- Capitalisation : les plus grosses SCPI ont une capitalisation supérieure à 2 milliards d’euros. Les SCPI jeunes et à faible capitalisation (moins de 200 M€) peuvent être plus risquées. En principe, plus le patrimoine est important et plus le risque est plus faible car mutualisé.

- Évolution de la valeur de la part ces dernières années : le prix de la SCPI est plutôt stable dans le temps ? En baisse ? En hausse ?

- Évolution du loyer versé par part ces dernières années. Le rendement affiché peut être trompeur (car il dépend de l’évolution du prix de la part), alors regardez aussi et surtout l’évolution du loyer en euros.

- Report à nouveau (RAN) : une SCPI peut affecter une partie de ses revenus locatifs en réserve. Le stock de réserves forme un « report à nouveau » qui peut permettre à la SCPI d’amortir des aléas de gestion (baisse de loyer) en redistribuant cette réserve aux associés en temps voulu.

- Taux d’occupation : visez au moins 90 % d’occupation (donc une vacance locative inférieure à 10 %). On parle aussi de taux d’occupation financier (TOF).

- Niveau des frais : entre 0 et 12 % de frais d’achat (avec la plupart des SCPI entre 7 et 10 %), payés en réalité à la revente (valeur de retrait). Comme pour l’immobilier locatif classique, il faut investir à long terme. Par ailleurs, les frais de gestion annuels sont généralement de 10 % sur les loyers (jusqu’à 18 % sur les SCPI à 0 frais d’achat) : la société de gestion se rémunère pour la gestion locative et l’entretien du parc immobilier de la SCPI. Ceci dit, les loyers sont versés nets de frais et les performances sont affichées nettes de frais.

- Taux de distribution du loyer : concerne seulement l’assurance-vie. En effet, beaucoup de contrats ne reversent que 85 à 90 % des loyers.

Comme toujours en matière d’investissement, nous vous recommandons de diversifier sur au moins 3 SCPI différentes. Profitez-en, vous pouvez acheter des SCPI à partir de 500 €, c’est donc facile de diversifier.

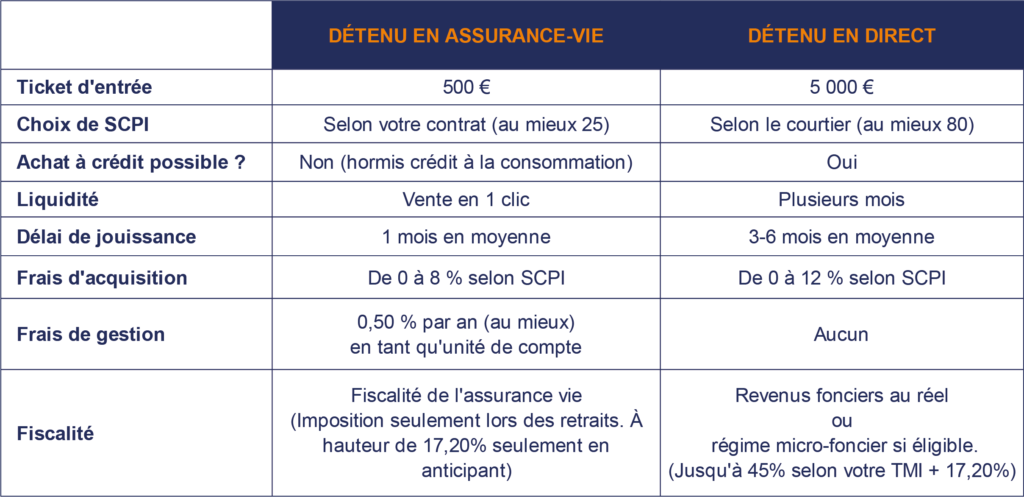

Acheter des SCPI en assurance-vie ou hors assurance-vie ?

Les SCPI peuvent être achetées dans les bonnes assurances-vie (sans crédit immobilier, mais crédit consommation possible sans avantage fiscal) ou en direct hors assurance-vie (avec ou sans crédit immo, mais le crédit est recommandé).

Les avantages des SCPI en assurance-vie

On peut citer 4 raisons d’investir en SCPI en assurance-vie.

Les frais d’achat

Les frais d’achat sont moindres. Ceci dit, choisissez une assurance-vie sans frais sur versement, mais dans tous les cas vous paierez des frais d’achat en SCPI. Hors assurance-vie, on frôle les 10%, on achète sur la valeur liquidative (VL), alors qu’en assurance-vie on a une décote, voire on achète à la valeur de retrait (= valeur de revente). Valeur de retrait + frais d’achat < achat en direct à la VL (en général, on gagne 2 à 3 %).

En revanche en assurance-vie, on subit tous les ans les frais de gestion sur unités de compte, généralement 0,60% / an sur les bonnes assurances vie. C’est à comparer à l’imposition des revenus fonciers quand on investit en direct.

La fiscalité des SCPI en assurance-vie

C’est simple : la fiscalité de l’assurance-vie s’applique. Et elle est particulièrement favorable si vous retirez votre argent de l’assurance-vie après ses 8 ans !

En effet, si rachat (= retrait) après les 8 ans de l’assurance-vie, on peut être exonéré d’impôts sur plus-values (PV) et sur les loyers en étalant les rachats sur la durée, hors prélèvements sociaux. Pour cela, il faut vendre sous le seuil d’abattement annuel de 4 600 € de plus-value (9 200 € pour un couple marié ou pacsé).

La liquidité

On vend plus rapidement sur assurance-vie, car l’assureur assure la liquidité. Alors qu’en direct, cela peut prendre des mois.

Le délai de jouissance

En assurance-vie, vous commencerez à percevoir vos loyers généralement 1 mois après votre investissement. Alors qu’en direct, il faut plutôt patienter de 3 à 6 mois (délai que la société de gestion se donne pour investir les fonds collectés).

Profitez du levier du crédit en achetant vos SCPI hors assurance-vie

Il faut noter un inconvénient majeur des SCPI logées en assurance-vie : on ne profite pas du levier du crédit. Sur ce point, avantage à l’achat en direct pour bénéficier du levier du crédit. En effet, on peut financer ses SCPI par crédit immobilier, on place alors l’argent du banquier et une bonne partie de la traite est financée par le loyer reçu.

En assurance-vie cependant, vous pouvez quand même acheter via un crédit à la consommation. Mais taux moins avantageux, montant emprunté moins important et pas de déduction des intérêts d’emprunt.

La fiscalité des SCPI hors assurance-vie

Sachez que la note peut être salée, alors il faut essayer d’optimiser la fiscalité en fonction de sa situation personnelle. Comme pour l’immobilier locatif classique, en SCPI on a le choix entre 2 régimes fiscaux pour déclarer les revenus fonciers : régime micro-foncier ou régime réel.

Le régime micro-foncier

Vous déclarez vos revenus fonciers avec un abattement forfaitaire de 30% (possible seulement si on a moins de 15 000 € de revenus fonciers annuels). On est alors taxé sur une assiette de 70 % des revenus fonciers.

Par exemple, pour 10 000 € de revenus fonciers, seulement 7 000 € sont imposables (au barème de l’impôt sur le revenu + 17,20 % de prélèvements sociaux).

Attention, on ne peut pas choisir le micro-foncier si on n’a que des revenus fonciers de SCPI : il faut un bien locatif classique à côté. Par conséquent, les investisseurs disposant uniquement de revenus fonciers provenant de SCPI sont exclus du régime du micro-foncier.

Le régime réel

C’est un intérêt supplémentaire d’investir à crédit. Dans ce cas on peut déduire les intérêts d’emprunt (et assurances) des revenus fonciers. On est alors taxé sur une assiette égale aux revenus fonciers – intérêts d’emprunt- assurances d’emprunt.

Attention : si vous achetez vos parts de SCPI avec un crédit à la consommation lors d’un achat en direct (hors assurance-vie), assurez-vous que vos intérêts seront bien déductibles de vos revenus fonciers (avec un crédit immobilier, cela est automatique). Pour cela, vous devrez prouver au service des impôts que votre crédit a servi à financer un achat immobilier, en lui envoyant une « lettre d’affectation ». Cette lettre précise que le crédit (détaillez le montant, le taux et la date d’échéance, ne pas hésiter à joindre le tableau d’amortissement) a servi à financer l’achat de X parts de SCPI (en détaillant votre portefeuille).

Le cas des SCPI investies à l’étranger

Notez qu’il est plus intéressant fiscalement d’investir dans des SCPI qui ont des biens en Europe.

En effet, les conventions fiscales entre la France et le pays étranger prévoient généralement une imposition avantageuse. En pratique, l’impôt est payé à la source par la SCPI dans le pays étranger (à un taux généralement bien plus favorable qu’en France). Et ensuite il y a un mécanisme qui évite la double imposition en France et l’exonération des 17,20 % de prélèvements sociaux.

Comment déclarer à l’impôt sur le revenu ?

La déclaration est facile. Sachez que vous recevrez chaque année un imprimé fiscal unique (IFU), envoyé par la société de gestion pour vous aider à déclarer vos revenus fonciers.

L’impôt sur la plus-value

Comment est-on imposé à la vente si on réalise une plus-value ? Si vous vendez vos SCPI en plus-value, vous serez redevable de l’impôt sur les plus-values immobilières. Ceci dit, vous êtes exonéré d’impôt sur le revenu après 22 années, et de prélèvements sociaux après 30 années de détention de SCPI.

Bilan : SCPI en assurance-vie ou hors assurance-vie ?

Si on ne souhaite pas utiliser le levier du crédit immobilier, autrement dit si on veut acheter au comptant (ou avec crédit consommation), généralement investir en SCPI via assurance-vie sera le mieux. Dans ce cas, choisissez de bonnes SCPI en tant qu’unités de compte d’une bonne assurance-vie. D’autant plus intéressant si vous êtes en tranche marginale d’imposition (TMI) 30% et plus. Par ailleurs, depuis la création du Plan Épargne Retraite (PER), on peut aussi investir en SCPI sur les bons PER tout en défiscalisant !

Si vous voulez construire un patrimoine à crédit, l’achat de SCPI hors assurance-vie sera généralement plus avantageux. D’autant plus si vous êtes faiblement imposé (TMI 0 % ou 11 %). Si vous êtes plus lourdement imposé (TMI 30 % et plus), alors intéressez-vous à l’achat de SCPI en nue-propriété (on en parle plus loin) ou aux SCPI qui investissent à l’étranger.

Les formules d’investissement en SCPI : à crédit, au comptant et en démembrement

Vous pouvez acheter des SCPI à crédit ou au comptant. Et vous pouvez aussi acheter en pleine propriété (cas classique) ou en démembrement temporaire (nue-propriété ou usufruit).

Comparez les formules d’investissement à l’aide d’un courtier expert (on en parle plus loin) pour optimiser selon votre situation personnelle et vos objectifs. Ainsi, l’achat en démembrement est particulièrement adapté à certains profils et permet de bénéficier d’une décote et d’optimiser fiscalement.

L’achat de SCPI au comptant

Acheter des SCPI au comptant (« cash ») vous permet d’avoir immédiatement un revenu complémentaire. Pour quel profil ? Cette formule peut par exemple intéresser un jeune retraité, qui a de l’argent de côté et pas envie d’avoir une dette à rembourser.

L’inconvénient à noter : vous ne pouvez pas diminuer la pression fiscale sur vos revenus fonciers, car pas de déduction des intérêts d’emprunt étant donné que vous ne souscrivez pas à un crédit. Vous êtes donc complètement imposé sur vos revenus fonciers.

L’achat de SCPI à crédit

C’est l’investissement en SCPI le plus courant : vous achetez des parts de SCPI grâce à un crédit immobilier. Le crédit permet d’acheter immédiatement un montant significatif de SCPI qui généreront des loyers. Vous pouvez acheter avec de l’apport, ou complètement à crédit.

Ainsi, cette formule peut intéresser les jeunes actifs, qui n’ont pas encore de capital mais une volonté de construire un patrimoine immobilier. En effet, le financement par une banque vous permet de construire un patrimoine immobilier avec un faible effort d’épargne : les loyers touchés paieront une bonne partie des traites mensuelles. Vous profitez ainsi de l’effet levier, d’autant plus avec des taux d’emprunt bas.

De plus, il y a un intérêt fiscal : vous pourrez déduire de vos revenus fonciers les intérêts d’emprunt, pour payer moins d’impôt sur le revenu. Enfin, l’assurance décès-invalidité souscrite en même temps que le crédit immobilier vous permet de protéger votre famille.

L’achat de SCPI en démembrement temporaire

Généralement, les SCPI (comme tout achat immobilier) sont achetées en pleine propriété : vous êtes à la fois propriétaire (détenteur du capital) et vous avez l’usufruit (droit de percevoir les revenus). Mais que ce soit au comptant ou à crédit, l’immobilier peut aussi être démembré entre :

- nue-propriété : vous possédez la propriété du bien mais vous renoncez aux revenus pendant la durée du démembrement.

- usufruit : vous percevez la totalité des revenus (loyers) pendant la durée du démembrement, sans être propriétaire au final.

Pourquoi acheter en nue-propriété ?

Chez un bon courtier en SCPI, vous pouvez investir en SCPI en démembrement temporaire, sur une durée de 5, 10 ou 15 ans. Pendant la phase de démembrement (entre 5 et 15 ans), vous êtes nu-propriétaire, c’est à dire que vous avez les droits de propriété mais pas les revenus. Ainsi, vous achetez avec une décote allant de 15 à 40 %, liée à la renonciation de l’usufruit. Donc avec un même montant investi, vous achetez plus de parts de SCPI donc vous démultipliez vos revenus à terme.

L’avantage est d’abord fiscal : vous ne payez pas d’impôt sur les revenus (puisque pas de loyers perçus) et vos SCPI n’intègrent pas l’assiette de l’impôt sur la fortune immobilière (IFI). Ensuite, après cette période de démembrement, vous récupérez la pleine propriété : vous percevez alors les loyers.

Que se passe-t-il en cas de vente pour le calcul de la plus-value ? Si on achète à 70 € en nue-propriété au lieu de 100 € en pleine propriété, c’est quand même 100 € qui sera retenu par l’administration comme prix d’achat et pas 70 € donc pas de majoration de la PV !

Cette formule d’investissement s’adresse à quel profil ? À notre avis, l’achat de SCPI en nue propriété est particulièrement intéressant à l’approche de la retraite pour un actif fortement imposé (tranche marginale d’imposition 30 % et plus). Cela lui permettra de ne pas alourdir son impôt sur le revenu alors qu’il n’a pas besoin de revenus complémentaires dans l’immédiat, tout en achetant moins cher et en ayant la jouissance des revenus quand il en aura besoin (5, 10 ou 15 ans après).

Pourquoi acheter en usufruit ?

Si vous achetez vos SCPI en usufruit, pendant la phase de démembrement (de 5 ans à 15 ans) vous percevez les revenus et à l’issue vous ne serez pas propriétaire. Ainsi, selon la clé de répartition, vous achetez avec une décote pouvant aller jusqu’à 80 % en renonçant à la propriété. Vous ne construisez donc pas de patrimoine.

Ce mode d’investissement peut intéresser des sociétés qui ont de la trésorerie à placer et qui pourront amortir comptablement les SCPI.

Où et comment acheter ses SCPI ?

En assurance-vie, vous devrez être très sélectif. En effet, les assurances-vie proposant des SCPI en unités de compte sont rares et parmi celles-ci il faut faire le tri. Et hors assurance-vie, acheter et financer les SCPI de son choix (et pas celles de sa banque) peut relever du parcours du combattant, il faudra trouver le bon intermédiaire.

Acheter des SCPI en assurance-vie

Acheter des SCPI hors assurance-vie

Deux solutions : vous pouvez investir directement auprès de la société de gestion de la SCPI, ou passer par un courtier. Nous préférons les services d’un courtier et nous vous expliquons pourquoi.

Acheter ses SCPI en direct

Il s’agit de contacter directement la société de gestion de la SCPI. Comme nous l’avons vu en introduction, il y a une trentaine de sociétés de gestion en France. Vous devez donc choisir vous-même vos SCPI et chercher leur société de gestion pour entrer en contact.

Nous rappelons qu’il est recommandé de diversifier sur au moins 3 SCPI, donc vous vous adresserez au moins à 3 interlocuteurs différents. Finalement, ce n’est pas très pratique et vous n’obtenez pas forcément les meilleures conditions d’achat ni le conseil objectif.

Acheter ses SCPI via un courtier

Vous pouvez aussi passer par un courtier spécialisé en SCPI qui fera l’intermédiaire entre la société de gestion et vous. Passer par un courtier offre plusieurs avantages et sans surcoût :

- Le courtier distribue une large sélection de SCPI et vous conseille sur le choix de vos SCPI pour construire un portefeuille « pierre-papier » bien diversifié.

- Si vous souhaitez un financement (achat par crédit immobilier), le courtier trouvera la meilleure offre auprès de ses banques partenaires. Sachant la difficulté pour obtenir un financement de SCPI, c’est une aide précieuse.

- Le courtier vous conseille sur la formule la plus adaptée pour vous : achat au comptant ou à crédit, achat classique en pleine propriété ou optimisation via démembrement temporaire (nue propriété ou usufruit).

- Le courtier vous permet de diversifier facilement sur plusieurs SCPI tout en vous adressant à un seul interlocuteur.

Quel courtier en SCPI choisir ?

Chez Patrimoine Click nous vous aidons dans votre projet d’investissement en SCPI, alors n’hésitez pas à nous contacter !